【初心者向け】貯金よりも投資がいい理由を解説!

この記事で解決できる悩み↓

- 貯金よりも投資がいい理由

- 何で投資は怖いのか

- 貯金と投資の目安

本記事の信頼性↓

当ブログでは「貯金・節約・資産運用・副業」をコンセプトに、今日から始められる内容を発信します。

『将来楽できるかどうかは、投資で決まる』

と言われるくらい大事なのが投資です

この記事を読んでいるあなたも、お金系の本やSNSで「投資をしよう!」「資産運用大事だよ!」と言った言葉を見たことがあるかもしれません

とはいえ「重要」と言われても、何で投資がいいのかよくわからない方も多いはずです

ちなみに僕も数年前まで貯金しかしてませんでした…

資産運用歴2年&資産1000万円を超えた2023年7月現在、断言します

投資は超重要です

今回は「なぜ貯金ではなく投資が大事なのか」について紹介します

納得した上で投資を始めてみてください!

実際に僕がしている積み立てNISAの運用実績も公開してるよ!

貯金をしていればお金が増えた時代があった

貯金をしているとお金は貯まりますが、お金は増えていきません

ですが実際に「貯金をしていれば、お金が増えていく」という時代があったのも事実です

1974年のゆうちょ銀行の金利は7.5%でした

つまり100万円預けていれば、次の年には勝手に107.5万円になっていたわけです

それもお金を銀行に預けてるだけでです

今を考えると信じられないですが、実際にこんな時代があったのも事実です

今では年間の金利は0.001%です

これは100万円預けていると、次の年には100万1000円になっている計算です

つまり今は100万円を預けていても1000円しか増えません

なので今の時代は貯金をしているのはかなり効率が悪いということがわかります

| 昔の時代(1974年) | 今の時代(2023年) | |

|---|---|---|

| 金利 | 7.5% | 0.001% |

| 100万円預けていれば次の年には… | 107万5000円 | 100万1000円 |

今は金利が低すぎて、銀行に預けてるだけだと効率が悪いね…

今は貯金をしてるとお金が減っていく時代

実は今の時代だと貯金をしているだけではお金が減っていってしまいます

というのも、数字だけみれば100万円預けていれば1000円増えるのは事実です

ですが、インフレというものを考える必要があります

貯金はインフレ(商品の値上がり)に弱い

インフレというのは単純にいえば商品の値段が上がっていくことです

今の時代商品の値段がどんどん上がっていっていますよね

- マクドが100円で買えない

- スシローが1皿100円で食べられない

- セブンイレブンのお弁当が小さくなっていっている

普通に生活しているだけでも実感している人が多いと思います

今、マクドナルドのハンバーガーは1つ170円です(2023年8月現在)

100円で買える時代と比べると、70%も値上がりをしています

スシローは1皿120円になります(9%値上がり)

これを見ると、1年間100万円預けていて1000円しか増えないと考えると、実質買えるものが減っています

貯金してるだけだと、商品が値上がりしたら損しちゃう!

有効なインフレ対策

インフレというのは「商品の値段が上がること」つまり、お金の価値が減ってしまう状況のことです

なので、お金(円)を違う形の資産で持っておくことが有効な対策になります

具体的には、

- 株式

- 不動産

- コモディティ(エネルギー、貴金属、農産物など)

があります

つまり、お金で持っておくのではなく、資産と交換しておくということが有効です

これを資産運用と言います

初心者におすすめの資産運用

先ほど説明したように、貯金をしているだけではお金の価値が減っていってしまいます

なので、資産運用をして大切な資産が減ってしまわないようにする必要があります

そこで有効なのがインデックス投資です

インデックス投資は初心者でも簡単に取り組める上、数値的にも実績のある投資と言えます

インデックス投資とは

インデックス投資というのは、投資に有効な数値を見てその数値に合わせて投資を行う方法です

簡単に言えば、

人間が取引するのではなくて、うまくいってる数値を見て投資をしていくのが効率がいい!

という考え方です

実際、「投資の専門家が運用するよりも、インデックス投資をする猿(何も触れないから)の方が成績がいい」と言われています

専門家に頼むよりも、インデックス投資に任せておく方が安心というわけです!

インデックス投資で有名なものはこちら↓

- 日経平均株価(日経225、日経平均)

- 東証株価指数(TOPIX)

- NYダウ(ダウ平均株価)

- S&P500指数

どれか1つは耳にしたことがあると思います!

インデックス投資の歴史

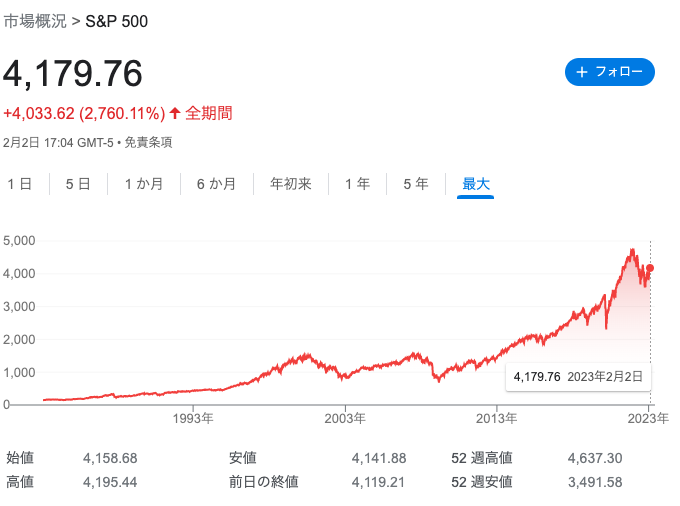

インデックス投資は約7〜10%程度の平均利回りを得られると言われています

投資対象の市場や指数、期間などによって違うので、過去の運用成績は将来の成績を保証するものではないです

ですが、過去の歴史を見ても安定した実績があることがわかります

インデックス投資の中でも有名なS&P500という指数に連動した投資では、下の図のように30年以上の実績で価格が上昇してきていることがわかります

積み立てNISAで1.7ヶ月の運用実績

ちなみに、僕が実際に運用している積み立てNISAの実績はこちらです↓

毎月33333円積み立てていて、今で1年8ヶ月積み立てています!

- 積み立て金額 毎月33,333円

- 積立期間 1年8ヶ月(20ヶ月)

- 合計積立金額666,660円(33,333円✖︎20ヶ月)

⇨運用実績786,531円

119,871円増えているので17.98%も増えていることがわかります

今から始めても同じ成績になるわけではないですが、僕と同じタイミングで運用を始めていればこれだけお金が増えることになっていたわけです!

タイミングが良かったのもあるから、長期的にみてどうなるかだね!

「資産運用(投資)は怖い」と考える人が多い理由

今より資産を増やすためには、貯金よりも投資をすることが大切です

ですが、ネットで情報を見ていると「投資は危険!」や「投資はやめとけ!」という情報がたくさん目に入ります

そのような発信が目に入る理由は2つあります

短期的に見れば損をする可能性がある

インデックス投資は基本的には長期的に継続して取り組んでいくものです

なので短期的に見れば投資の損益がマイナスになってしまう可能性があります

これは仕方のないことです

毎年必ず経済が成長していくわけではなくて、リーマンショックやコロナショックのようなことがあるからです

ですが、長期で見ればプラスになる可能性が高いことは事実です

失敗談は記憶に残りやすい

人間は不幸に敏感な生き物です

失敗したことは記憶に残りますし、悲しいことは誰かに話を聞いてもらいたくなるものです

なので、投資にうまくいっている人よりも、うまくいかなかった人の方が発信していることが多いです

さらに言えば、ネットの情報は

- うまくいった情報は信用できない

- 失敗した情報は信用して不安になる

という認識をしてしまうからです

これは正直どうしようもないので、実際にやってみたり、自分で情報を調べて根拠を持って取り組むことが大切です

理想的な貯金と投資額の比率

資産運用をするとはいえ、手元にお金がないのは不安です

お金を全部資産運用に突っ込んでしまうと「必要な時に使えるお金がない…」なんてことになりかねません

そうならないためには貯金と投資の比率が大切になってきます

なので、ご自身の状況や性格に合わせて、最適な金額比率を見つけてください!

何がともあれまずは貯金が大事

何がともあれ貯金は大切です

普通に生きていても急な出費が必要になることがありますし、もし事故にあったりして働けなくなってしまった時にもお金が必要になります

なので、まずは「半年分の生活資金」を貯金しておきましょう

- 月20万円で生活⇨120万円貯金

- 月30万円で生活⇨180万円貯金

といった感じです

これだけ貯金があれば半年は大丈夫という心の余裕にもつながります

使う予定のない資金は投資に回す

今すぐ必要のないお金は基本的に全て投資に回してOKです!

そうすることで効率よく資産を維持することができます

最初の方は「手元に貯金がないと不安」という気持ちになってしまうかもしれません

でも、大丈夫です

投資に回したからといってお金がなくなるわけではないです

インデックス投資であれば基本的にいつでも現金化できるので、急遽大きなお金が必要になった場合は現金に戻せばお金を用意できます

まとめ:貯金ができたら投資にお金を回すべき

今回は、

- 貯金よりも投資がいい理由

- 何で投資は怖いのか

- 1貯金と投資の目安

を紹介してきました

ここで話した内容を踏まえて実践をすれば、資産運用に向けて一歩踏み出せるはずです

毎日コツコツ資産構築に向けて頑張っていきましょう!

コツコツがうまくいくコツ!